Блог им. Dushin

Распадская - надежды на девальвацию и объемы

- 23 февраля 2015, 14:04

- |

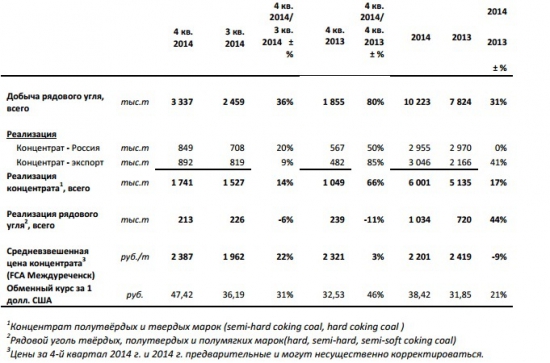

Представление квартальной отчетности РСБУ 16 февраля подкрепило позитивные ожидания по акции Распадской. Между тем данные по физическим объемам добычи шахты лишь немного расходятся с опубликованным 16 января отчетом об операционных результатах.

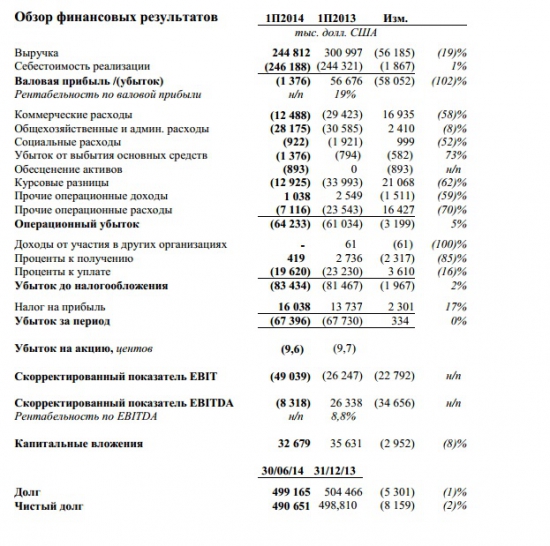

Компания Распадская представит 27 марта 2015г. отчет за 2014г. по МСФО. Первая половина года для компании была провальной, она получила общий убыток даже по EBITDA (-$8.3 млн.) Однако в конце года дела пошли явно лучше. Около половины угля Распадской идет на экспорт в азиатско-тихоокеанский регион, поэтому девальвация рубля идет компании на пользу. К тому же в октябре была запущена добыча одновременно на 4 лавах, что привело к приросту производства угля с 2.5 млн.т. в третьем квартале до 3.25 млн.т. в четвертом.

В целом добыча за 2014г составила 10.2 млн.т. — на 2.4 млн.т. больше, чем в 2013г. На 2015г ожидается значительный рост производства рядового угля — до 12 млн.т. Таким образом, в 2015г. будет превзойден уровень “доаварийный” добычи 2009г. — 10.559 млн.т. Напомним, что 8 и 9 мая 2010г. на крупнейшей угольной шахте в России произошло 2 взрыва, выведших ее из строя.

К проблемам Распадской прибавилось устойчивое снижение цен на коксующийся уголь с 2012г. Цены на уголь стабилизировались только к концу 2014 года, но пока остаются на низких уровнях. В этих условиях девальвация является шансом для Распадской улучшить свои результаты.

На графике индекс цен коксующегося угля Queensland index CCQ. Ист. Bloomberg.

Денежная себестоимость тонны угольного концентрата компания рассчитывала в первом полугодии 2014г. из расчета $55.8 при среднем курсе рубля за доллар 34.98. Следовательно, при курсе 36.19 в третьем квартале она составит $53.93, а при курсе 47.42 в 4-ом квартале –$ 41.16. При курсе 60 первого квартала 2015г. – это будет ещё меньше – $32.53. В целом за 2015г. возьмем как прогнозный курс 55, и тогда получим себестоимость $35.49.

Итого, положительный эффект от девальвации и прироста объемов производства должны реализоваться через увеличение прибылей Распадской во втором полугодии 2014г. На самом деле, этот профитит касается только 4-ого квартала, поскольку в третьем квартале средневзвешенная цена реализации тонны угольного концентрата в рублях уменьшилась с 2331.6р. в первом полугодии до 1962р!, Напротив, в июле-сентябре объем среднеквартальный добычи рядового угля вырос с 2.25 млн.т. до 2.5 млн.т.

Ниже предварительный операционный отчет Распадской за 2014г. (от 16.01.2015г)

Увы, Распадская в третьем квартале получила уменьшение финансового результата по сравнению с первым полугодием 2014г. = (-405.8 млн.р) + 1.7 млн.р.= -404.1 млн.р.

В 4-м квартале, напротив, цена и объемы существенно возросли. Это дает положительное увеличение финансового результата = 233,9 млн.р.+218,3 млн.р.= 452,2 млн.р.

Итак, получается результат. По сравнению с первым полугодием 2014г. во втором полугодии 2014г. прибыль по девальвационной и объемной причинам возросла лишь на 48.1 млн.р. (-404.1 млн.р.+452.2 млн.р.)

Действительно, экспортные поставки в страны АТР Распадской во втором полугодии возросли. Но они составили по году 44.9% общей реализации, а мировые долларовые цены в конце года продолжали снижение.

Однако некоторую величину шахта должна выиграть из-за уменьшения доли постоянных издержек при росте добычи и проиграть из-за увеличения процентных платежей по валютным долгам. Оценим первый фактор – эффект роста масштабов производства (с учетом инфляции) как 5% снижение рублевой себестоимости. Это 375.4 млн.р. прибыли. Негативный прирост процентных платежей реализуется в нашей оценке как 133.9 млн.р.

Суммируя получаем, прирост второго полугодия 48.1+375.4-133.9 =289.6 млн.р, или, очень приблизительно, $6.92 млн. прибыток. Сравним это с убытком по EBITDA первого полугодия -$8.3 млн. и общей реализацией $244.8 млн. Получается довольно скромное нулевое ожидание в части предстоящего отчета за 2014г. (27.03.15). Ниже представим отчет за первое полугодие 2014г. по МСФО.

Ист. Распадская

Однако на первую половину 2015 год взгляд будет уже гораздо лучше. При добыче с темпом 12 млн.т. в год и среднем курсе 55 р., средней цене продажи тонны концентрата $52 (2860р.) только девальвационный выигрыш по сравнению с первым полугодием 2014г. составит $66.27 млн. и $7.12 млн. даст экономия постоянных издержек на росте добычи. Итого $73.39 млн. $28.4 млн. из этой суммы будет проходить по статье амортизация. $19.62 млн. уйдут на выплаты процентов, $20 млн. будут использованы на прочие расходы. Таким образом, для налогообложения останется $5.37 млн. прибыли. Соответственно, в чистом итоге останется $4.296 млн. чистой прибыли. В расчете на год эти суммы удвоятся.

Капитализация Распадской при цене акции 40.65р. или $0.654 составляет $459.29 млн. P/E бумаги 2015г. составит 53.45. Допустим, средняя цена продаж концентрата окажется на 10% больше, чем $52, то есть $57.2. Это добавит к годовому результату еще $33.396 млн. чистой прибыли. Такой сценарий дает оценку мультипликатора P/E = 10.93

График цены акции Распадской. Ист. Bloomberg

Итак. Напрашивается вывод о том, что рынок верит в благоприятную ценовую ситуацию по металлургическому углю и устремляется на графике к цене 50р., как будто это дот.ком.

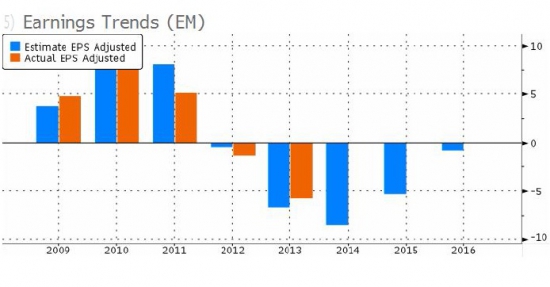

Ниже представлена средняя аналитическая оценка из Блумберга, из которой следует, что компания в 2015г. продолжит получать убытки. На самом деле, это связано с тем, что в конце 2014г. ей придется признать в отчете огромные потери по курсовым разницам из-за ее валютных долговых обязательств. Долг на 30.06.2014 равнялся $499.165 млн. и практически всё в этой величине– это валютные обязательства.

EPS – это earning per share. Прибыль в расчете на одну акцию. Ист. оценок (estimate) и факта( actual) Блумберг

Душин Олег

- 23 февраля 2015, 14:23

- 23 февраля 2015, 14:43

- 23 февраля 2015, 15:00

- 23 февраля 2015, 15:44

- 23 февраля 2015, 16:33

- 24 февраля 2015, 22:52

- 25 февраля 2015, 15:22

- 25 февраля 2015, 20:47

- 25 февраля 2015, 21:41

теги блога Dushin

- boeing

- brent

- Cisco

- emerging markets

- IPG Photonics

- IPO

- ISM

- QE3

- S&P500

- Siemens

- авиация

- агропром

- акции

- Байден

- Беларуськалий

- Бразилия

- бюджет

- Великая Отечественная война

- ВТБ

- Выставки

- Газпром

- дивиденды

- доклад о занятости

- доллар

- Донбасс

- донецкая республика

- Драги

- ЕС

- ЕЦБ

- Женева

- золото

- импортозамещение

- Индия

- Индонезия

- инфляция

- Ирак

- Йеллен

- Керри

- кино

- Китай

- КНР

- Конгресс

- коронавирус

- Крым

- Лавров

- лазеры

- Локхарт

- Меркель

- Мечел

- Минпромторг

- Минфин

- ММВБ

- Наполеон

- НАТО

- нефть

- нефтяной рынок

- Новатэк

- Норильский никель

- ОАЭ

- Обама

- олимпиада

- опек+

- оффтоп

- песня

- Полупроводники

- Порошенко

- протоколы ФРС

- Путин

- Распадская

- референдум

- Роснефть

- Россия

- рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- Сечин

- Сирия

- Сталин

- США

- торговая война

- Трамп

- Турция

- Уголь

- Украина

- Уралкалий

- фондовый рынок

- фондовый рынок США

- Франция

- ФРС

- химия

- химпром

- ЦБ

- центробанк

- чипы

- экономика

- экспорт

- юань