SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Renat

Спекулянты. Модели поведения.

- 13 мая 2014, 00:03

- |

Я придерживаюсь той распространенной в настоящее время точки зрения, что рынки обладают фрактальной природой, т.е. явления, закономерности, etc., которые мы можем наблюдать в малом масштабе, существуют и в масштабе большом, большем, … глобальном. Поэтому, я предполагаю, что рассматриваемые ниже поведенческие особенности спекулянтов характерны для любых временных рамок (трендов). Так на графике Евро (кон. 2005 – 2008 гг.) я выделил тренды 1,2 и 3, которые являются составными частями долгосрочного тренда 4. Цифрой 5 обозначен период накопления спекулянтами бумажной прибыли в тренде 4. Осциллятор внизу графика представляет собой чистую совокупную позицию крупных спекулянтов по данным отчетов COT.

Все рассуждения приводятся на примере бычьего тренда, но остаются в силе и для медвежьих трендов с соответствующими поправками.

1. Спекулянты покупают дорого, чтобы продать еще дороже. Они избегают стратегии «покупай дешево, продавай дорого». На практике это приводит к тому, что они не покупают на ранней стадии тренда, предпочитая стадию зрелости. На графике Евро видно, что позиция достигла максимального размера примерно в середине долгосрочного тренда. Спекулянты считают, что это позволяет сократить риск принятия неверного решения о будущем направлении изменения цены, но забывают, что снижение рискованности приводит к снижению потенциальной прибыльности. Очевидно, что покупка на ранней стадии бычьего тренда, если вы можете идентифицировать ее, представляет лучшее соотношение прибыли и риска для длинной спекулятивной позиции.

Вывод первый: Покупайте не тогда, когда бычий тренд стал очевидным, а когда обозначилось краткосрочное движение против перегретого медвежьего тренда. Для меня индикаторами «перегретости» медвежьего тренда являются сильный медвежий консенсус в условиях долгосрочного бычьего рынка (медвежьи тренды-коррекции, которые следовали за бычьими трендами 1, 2 и 3, сопровождались крупными сокращениями чистой совокупной позиции, в то время как долгосрочный тренд оставался бычьим) и/или наличие на рынке бумажной прибыли по совокупной спекулятивной позиции.

2. На протяжении развития долгосрочного тренда преобладающее число спекулянтов используют его для краткосрочных сделок. Большинство спекулянтов являются краткосрочниками. С поведенческой точки зрения это удовлетворяет их потребность в быстрой обратной связи (результатах) и азарте. С рациональной – краткосрочный трейдинг обладает большим потенциалом прибыли за счет использования мелких колебаний цены и возможности постоянного реинвестирования прибыли. Однако тот факт, что эти аргументы влекут значительное увеличение конкуренции на краткосрочном горизонте за счет большого количества краткосрочников – игнорируется. Высокая конкуренция краткосрочных спекулянтов приводит к высокой эффективности краткосрочных цен и значительно нивелирует потенциал высокой доходности.

а) Спекулянты склонны к агрессивным продажам на коррекциях тренда, т.е. в моменты наилучшие для покупок. Вы можете наблюдать это как на примере сокращений чистой совокупной позиции в трендах 1, 2 и 3, так и крупных продаж на коррекции долгосрочного тренда. Каждый раз чистая совокупная позиция после коррекции обновляла минимальное значение, которое было в момент начала каждого тренда.

Эта закономерность обусловлена тем, что большинство трейдеров торгует краткосрочные тренды, в качестве каковых используются коррекции долгосрочного тренда, а также поведенческим паттерном 3;

б) Спекулянты склонны к активному трейдингу в силу краткосрочности своих стратегий. Вы можете наблюдать, что на протяжении развития долгосрочного тренда размер чистой совокупной позиции спекулянтов многократно осциллирует в широком диапазоне. Вместо того, чтобы купить и продать тренд однажды, они пытаются ловить краткосрочные движения, что для многих из них оборачивается продажами на краткосрочном дне.

Вывод второй: Пассивное держание позиции на протяжении как можно большей части тренда представляет собой возможность с наилучшим отношением прибыли и риска. Мы должны избегать продаж на коррекциях, особенно – коротких. Коррекции могут быть использованы для наращивания длинной позиции.

Вывод третий: Необходимо фиксировать прибыль пока рынок не забрал ее. Не забывая о необходимости максимально долгого держания позиции и пережидания коррекций тренда, оптимальное решение этой задачи может быть в том, чтобы выходить из тренда при превышении размера коррекций, которые наблюдались в течение развития тренда.

Подводя итог, весь смысл трендовой торговли можно описать формулой: входить в тренд раньше большинства спекулянтов, оставаться в нем как можно дольше, и выходить из тренда, когда цена движется против нас, но раньше, чем это делает большинство.

Дополнение:

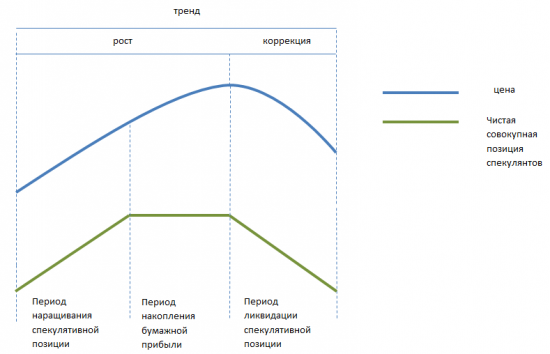

Схема тренда и чистой совокупной позиции спекулянтов.

Период наращивания спекулятивной позиции как правило занимает довольно длительную первоначальную стадию тренда.

В период накопления бумажной прибыли размер чистой совокупной позиции относительно стабилен, хотя она может незначительно увеличиваться или сокращаться: суть в том, чтобы рост цены опережал рост размера позиции (в % значении).

аминь. ваш семинар на 5 лет, если вы хотите отыграть такой тренд как у амеров например))