SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

BOSS

Обзор рисков банковского сектора (Часть 2)

- 10 марта 2014, 11:18

- |

3) Качество кредитов выданных банковским сектором в целом.

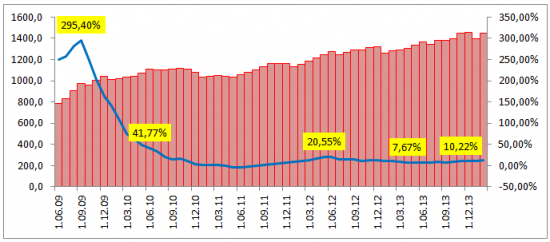

Рассмотрим динамику выданных кредитов банковским сектором (всего).

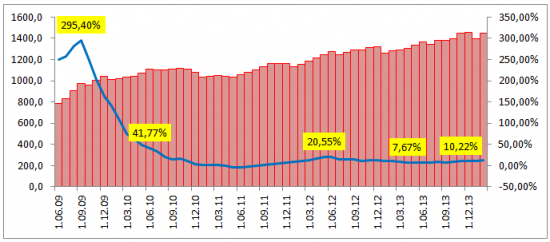

Рисунок 5. Динамика объема выданных кредитов всего млрд. руб. (физ., юр. лица, нерезиденты) и темп прироста (правая шкала) (данные cbr.ru).

Как видно из рисунка 5, темпы кредитования стабильны, и находятся в районе 10% в год за последние 2 года.

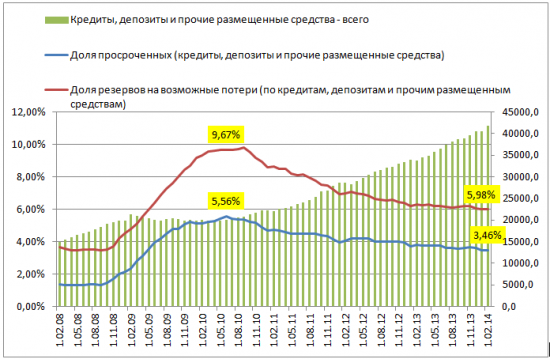

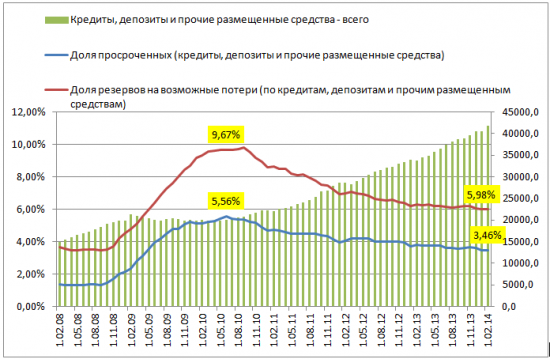

Рисунок 6. Динамика объема кредита млрд. руб., (доли просрочки и резервов к выданным кредитам (всего)) (данные cbr.ru)

Доля просрочки и резервов стабильна, находится в районе 4% и 6% соответственно. По общей динамике, трудно сказать о каких либо значимых проблемах в секторе кредитования. Просрочка и резервы не растут, скорее имеют тренд на снижение, чего нельзя сказать о секторе кредитования физических лиц! Рассмотрим более подробно данный сектор необеспеченного кредитования.

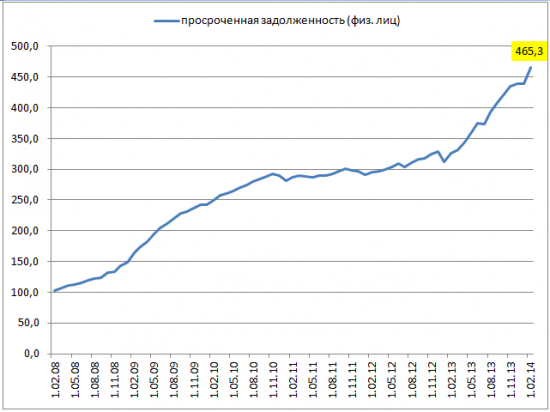

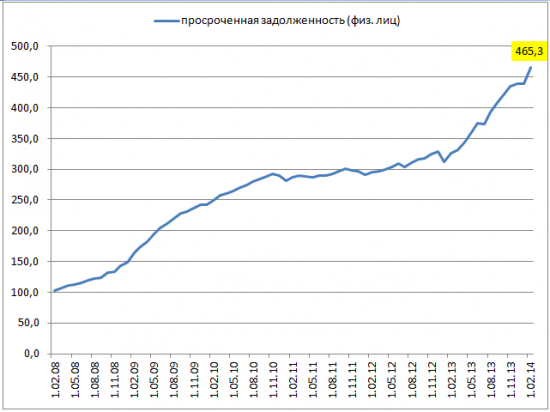

Рисунок 7. Динамика объема просроченной задолженности млрд. руб. физ. лиц. (данные cbr.ru)

На рисунке 7 видно, рост просроченной задолженности ускорился с начала 2013 года.

Рисунок 8. Динамика объема выданных кредитов и прочих средств, млрд. руб. физ. лиц. и темп прироста просроченной задолженности г/г (данные cbr.ru)

Темп прироста просроченной задолженности (г/г) более 40%! Банки будут вынуждены наращивать резервы, что создаст дополнительное давление на капитал (Н1). Сектор необеспеченного кредитования физических лиц, определенно несет в себе риски. А обслуживать долг становится только труднее за счет роста инфляции, причиной которой послужит слабый рубль.

4) Ликвидность в Банковской системе. Курс usd/rub.

Начало 2014 ознаменовалось ростом доллара. Рубль ослаб с начала года на 12%. Пиковые значения были связаны с политической напряженность на Украине, в перспективе напряженность в этом регионе будет сдерживать рубль от укрепления.

Рисунок 9. Курс usd/rub (данные: Московская биржа/терминал QUIK)

На рисунке 9 видим, что рост доллара сопровождается повышенными объемами, и пониженными объемами при коррекции, что говорит о бычьем рынке. Рубль находится на пиковых уровнях 2008 г. Максимум этого года является теперь ключевым техническим ориентиром.

Основная часть движения доллар/рубль прошла без серьезного вмешательства Банка России, за исключением того, что по мере роста бивалютной корзины, границы постоянно двигались вслед за курсом.

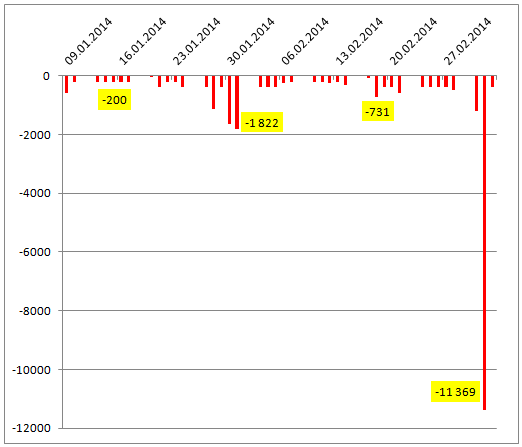

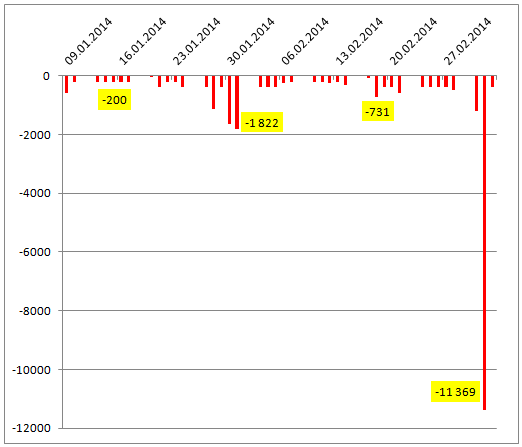

Рисунок 10. Объем интервенций, направленных на сглаживание волатильности обменного курса рубля млн. долл. США (источник cbr.ru)

Только лишь 4.03.2014 года (согласно статистики cbr.ru, тогда как черный понедельник был 3.04.2014, и по свидетельствам трейдеров, ЦБ был замечен 3.04) Банк России произвел значительную интервенцию с начала года см. рисунок 10. Накопленный объем интервенции составил 28млрд. 450 млн. долл. США. Примерно – 5.5% золотовалютных резервов.

Одной из мер для удержания рубля, стало повышение ставок на 1.5%: по недельному РЕПО 7%, валютный своп 8%.

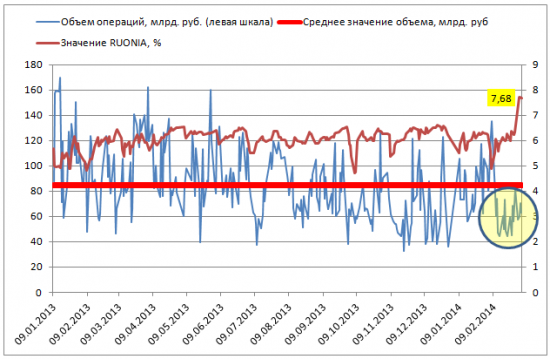

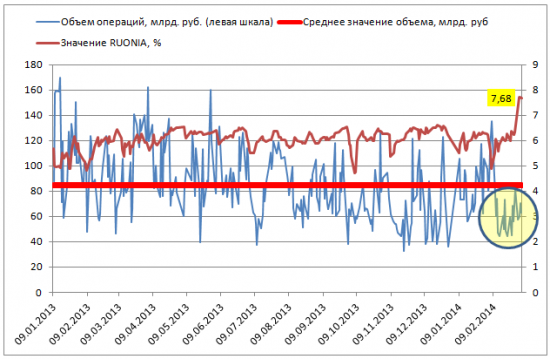

В качестве ориентира ставок на рынке межбанковского кредитования взял ставку RUONIA (доступный источник информации, к тому же по этой ставке проходят значительные объемы).

Рисунок 11. Динамика ставки RUONIA/overnight и объем совершенных сделок на межбанковском рынке с января 2013 по март 2014г. (данные: ruonia.ru)

Исходя из рисунка 11 видим, что объемы ниже среднего значения за год. Среднее значение составляет 85 млрд. руб., текущий рынок 57-62 млрд. руб. Но, на мой взгляд, ставки на денежном рынке, и рынке МБК подтянулась вслед за решением Банка России поднять ставку недельного РЕПО для снижения спекулятивной атаки на рубль.

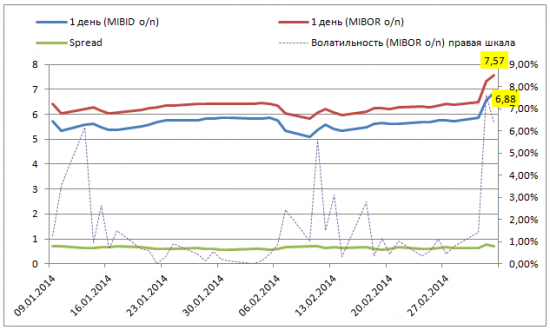

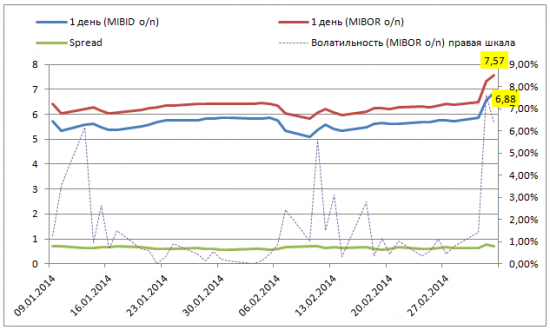

Рисунок 12. Динамика ставок MIBID, MIBOR/overnight

Подведем итог пункта 4.

Положительных тенденции и эффектов от произошедших событий пока не видно. Пока только такие выводы по рынку ликвидности:

ü Не вижу, что повышение ставок на 1.5% поможет рублю, политический фактор сильнее. Рост ставок – это все же замедление, рост стоимости кредитов. Негатив. Притом, что в системе дефицит ликвидности в 4 трлн. руб.! Причины дефицита ликвидности:

А) Интервенции ЦБ

Б) Санация банков.

Оба фактора имеют место, большую долю сейчас вносят интервенции.

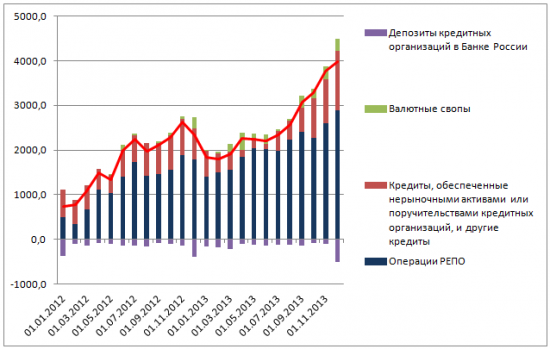

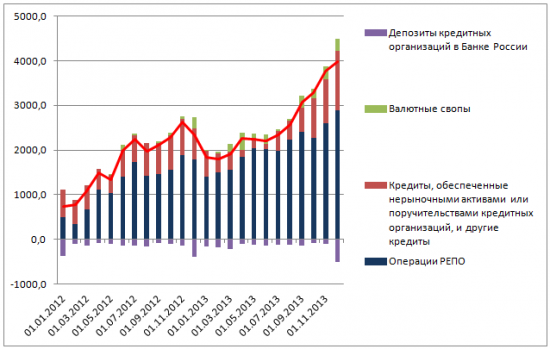

Рисунок 13. Дефицит/профицит ликвидности банковской системы (данные и расчет cbr.ru)

ü Рост доллара – негатив для банков заемщиков валюты на рынке СВОП, поскольку потребуется больше рублевой ликвидности для поддержания позиций. Хоть и доля СВОП в структуре дефицита не велика.

ü Основная доля в структуре дефицита ликвидности РЕПО и кредиты обеспеченные нерыночными активами. Поэтому наиболее серьезным риск фактором выступает снижение цен на фондовые активы (бумаги принимаемые в обеспечение по РЕПО). На счет кредитов под нерыночные активы. С одной стороны такие кредиты дают надежным банкам, которые исполняют свои обязательства в срок. С другой стороны эти активы рынок оценить не может. Вопрос открыт. На сколько такие кредиты обеспечены.

ü На МБК объем операций ниже средних значений. При любой напряженности, рынок замирает. Все это может вполне перерасти в более существенный кризис ликвидности денежного рынка.

5) Как индикатор рассмотрим финансовый сектор и бумаг в него входящих.

Рисунок 14. Состав индекса MICEX FNL (данные: moex.com)

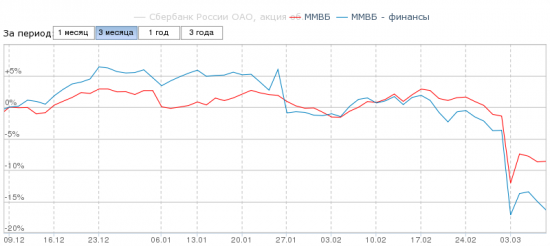

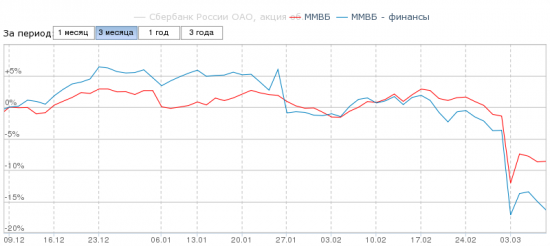

Рисунок 15. Динамика индекса ММВБ и ММВБ (финансы) (источник: investfunds.ru)

До событий на Украине, индекс ММВБ (финансы) с февраля месяца начал торговаться хуже индекса ММВБ, в пике терял порядка 18%. Хуже были сектора: потребительский (предположу, что причиной послужило ослабление рубля – фактор инфляции, ухудшение потребительских настроений), энергетика и телекоммуникации.

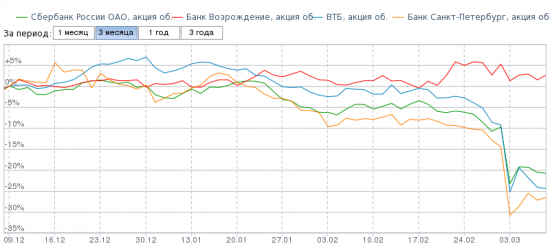

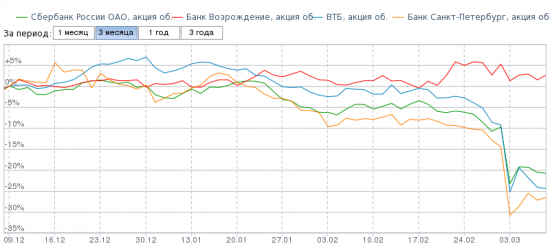

Рисунок 16. Динамика акций входящих в ММВБ (финансы) (источник: investfunds.ru)

Наибольшие потери понес Банк Санкт – Петербург порядка 30%; ВТБ, Сбербанк – 25% и 20% соответственно. Выделим Банк Возрождение, который выстоял и заслуживает отдельного внимания, хоть и бумага имеет низкую ликвидность.

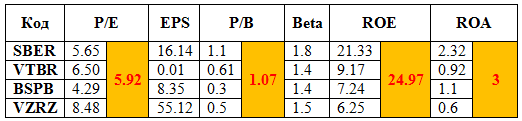

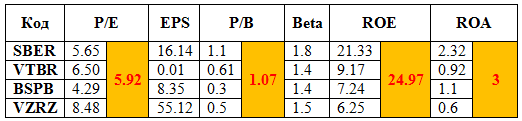

Примечание: (Красным цветом выделены средние значения по отрасли соответствующих коэффициентов)

Таблица 2. Сравнительная таблица основных коэффициентов для бумаг входящих в индекс ММВБ (финансы), (данные: yahoo.finance.com; Bloomberg.com).

Из сравнительной таблицы видно, что ниже балансовой стоимости торгуются Банк Санкт (BSPB) Петербург, Возрождение (VZRZ), ВТБ (VTBR).

Справедливо согласно балансовой стоимости торгуется Сбербанк (SBER). Однако сравнительная таблица представлена для первичного анализа, и для инвестиционных целей, данные бумаги требуют более глубокого изучения бизнеса. Пока бумаги, падают вместе с рынком и хуже рынка.

Следовательно, для среднесрочных инвестиций (особенно тех, кто торгует с плечом), автор предлагает не забывать о вышеперечисленных факторах риска.

Волатильности Всем и ликвидности!

Рассмотрим динамику выданных кредитов банковским сектором (всего).

Рисунок 5. Динамика объема выданных кредитов всего млрд. руб. (физ., юр. лица, нерезиденты) и темп прироста (правая шкала) (данные cbr.ru).

Как видно из рисунка 5, темпы кредитования стабильны, и находятся в районе 10% в год за последние 2 года.

Рисунок 6. Динамика объема кредита млрд. руб., (доли просрочки и резервов к выданным кредитам (всего)) (данные cbr.ru)

Доля просрочки и резервов стабильна, находится в районе 4% и 6% соответственно. По общей динамике, трудно сказать о каких либо значимых проблемах в секторе кредитования. Просрочка и резервы не растут, скорее имеют тренд на снижение, чего нельзя сказать о секторе кредитования физических лиц! Рассмотрим более подробно данный сектор необеспеченного кредитования.

Рисунок 7. Динамика объема просроченной задолженности млрд. руб. физ. лиц. (данные cbr.ru)

На рисунке 7 видно, рост просроченной задолженности ускорился с начала 2013 года.

Рисунок 8. Динамика объема выданных кредитов и прочих средств, млрд. руб. физ. лиц. и темп прироста просроченной задолженности г/г (данные cbr.ru)

Темп прироста просроченной задолженности (г/г) более 40%! Банки будут вынуждены наращивать резервы, что создаст дополнительное давление на капитал (Н1). Сектор необеспеченного кредитования физических лиц, определенно несет в себе риски. А обслуживать долг становится только труднее за счет роста инфляции, причиной которой послужит слабый рубль.

4) Ликвидность в Банковской системе. Курс usd/rub.

Начало 2014 ознаменовалось ростом доллара. Рубль ослаб с начала года на 12%. Пиковые значения были связаны с политической напряженность на Украине, в перспективе напряженность в этом регионе будет сдерживать рубль от укрепления.

Рисунок 9. Курс usd/rub (данные: Московская биржа/терминал QUIK)

На рисунке 9 видим, что рост доллара сопровождается повышенными объемами, и пониженными объемами при коррекции, что говорит о бычьем рынке. Рубль находится на пиковых уровнях 2008 г. Максимум этого года является теперь ключевым техническим ориентиром.

Основная часть движения доллар/рубль прошла без серьезного вмешательства Банка России, за исключением того, что по мере роста бивалютной корзины, границы постоянно двигались вслед за курсом.

Рисунок 10. Объем интервенций, направленных на сглаживание волатильности обменного курса рубля млн. долл. США (источник cbr.ru)

Только лишь 4.03.2014 года (согласно статистики cbr.ru, тогда как черный понедельник был 3.04.2014, и по свидетельствам трейдеров, ЦБ был замечен 3.04) Банк России произвел значительную интервенцию с начала года см. рисунок 10. Накопленный объем интервенции составил 28млрд. 450 млн. долл. США. Примерно – 5.5% золотовалютных резервов.

Одной из мер для удержания рубля, стало повышение ставок на 1.5%: по недельному РЕПО 7%, валютный своп 8%.

В качестве ориентира ставок на рынке межбанковского кредитования взял ставку RUONIA (доступный источник информации, к тому же по этой ставке проходят значительные объемы).

Рисунок 11. Динамика ставки RUONIA/overnight и объем совершенных сделок на межбанковском рынке с января 2013 по март 2014г. (данные: ruonia.ru)

Исходя из рисунка 11 видим, что объемы ниже среднего значения за год. Среднее значение составляет 85 млрд. руб., текущий рынок 57-62 млрд. руб. Но, на мой взгляд, ставки на денежном рынке, и рынке МБК подтянулась вслед за решением Банка России поднять ставку недельного РЕПО для снижения спекулятивной атаки на рубль.

Рисунок 12. Динамика ставок MIBID, MIBOR/overnight

Подведем итог пункта 4.

Положительных тенденции и эффектов от произошедших событий пока не видно. Пока только такие выводы по рынку ликвидности:

ü Не вижу, что повышение ставок на 1.5% поможет рублю, политический фактор сильнее. Рост ставок – это все же замедление, рост стоимости кредитов. Негатив. Притом, что в системе дефицит ликвидности в 4 трлн. руб.! Причины дефицита ликвидности:

А) Интервенции ЦБ

Б) Санация банков.

Оба фактора имеют место, большую долю сейчас вносят интервенции.

Рисунок 13. Дефицит/профицит ликвидности банковской системы (данные и расчет cbr.ru)

ü Рост доллара – негатив для банков заемщиков валюты на рынке СВОП, поскольку потребуется больше рублевой ликвидности для поддержания позиций. Хоть и доля СВОП в структуре дефицита не велика.

ü Основная доля в структуре дефицита ликвидности РЕПО и кредиты обеспеченные нерыночными активами. Поэтому наиболее серьезным риск фактором выступает снижение цен на фондовые активы (бумаги принимаемые в обеспечение по РЕПО). На счет кредитов под нерыночные активы. С одной стороны такие кредиты дают надежным банкам, которые исполняют свои обязательства в срок. С другой стороны эти активы рынок оценить не может. Вопрос открыт. На сколько такие кредиты обеспечены.

ü На МБК объем операций ниже средних значений. При любой напряженности, рынок замирает. Все это может вполне перерасти в более существенный кризис ликвидности денежного рынка.

5) Как индикатор рассмотрим финансовый сектор и бумаг в него входящих.

Рисунок 14. Состав индекса MICEX FNL (данные: moex.com)

Рисунок 15. Динамика индекса ММВБ и ММВБ (финансы) (источник: investfunds.ru)

До событий на Украине, индекс ММВБ (финансы) с февраля месяца начал торговаться хуже индекса ММВБ, в пике терял порядка 18%. Хуже были сектора: потребительский (предположу, что причиной послужило ослабление рубля – фактор инфляции, ухудшение потребительских настроений), энергетика и телекоммуникации.

Рисунок 16. Динамика акций входящих в ММВБ (финансы) (источник: investfunds.ru)

Наибольшие потери понес Банк Санкт – Петербург порядка 30%; ВТБ, Сбербанк – 25% и 20% соответственно. Выделим Банк Возрождение, который выстоял и заслуживает отдельного внимания, хоть и бумага имеет низкую ликвидность.

Примечание: (Красным цветом выделены средние значения по отрасли соответствующих коэффициентов)

Таблица 2. Сравнительная таблица основных коэффициентов для бумаг входящих в индекс ММВБ (финансы), (данные: yahoo.finance.com; Bloomberg.com).

Из сравнительной таблицы видно, что ниже балансовой стоимости торгуются Банк Санкт (BSPB) Петербург, Возрождение (VZRZ), ВТБ (VTBR).

Справедливо согласно балансовой стоимости торгуется Сбербанк (SBER). Однако сравнительная таблица представлена для первичного анализа, и для инвестиционных целей, данные бумаги требуют более глубокого изучения бизнеса. Пока бумаги, падают вместе с рынком и хуже рынка.

Следовательно, для среднесрочных инвестиций (особенно тех, кто торгует с плечом), автор предлагает не забывать о вышеперечисленных факторах риска.

Волатильности Всем и ликвидности!

теги блога Саня

- ATR

- CAPM

- DXY

- EMH

- FOREX

- Nikkei 225

- qpile

- qple

- quick

- Quik

- RI

- ROA

- ROE

- RUONIA

- SBER

- Si

- Smart-lab

- spread

- SSE

- VaR

- VBA

- volatility

- VTBR

- welth lab

- анализ отчетности

- аномалия

- Банк России

- Банковский сектор

- брокеры

- вопрос

- Вопросы

- Денежный рынок

- дивиденды

- долговой рынок

- доля нерезидентов

- Евро

- евродоллар

- жизнь

- интервенция

- инфляция

- исполнение заявок

- История котировок по фьючерсам

- Китай

- ликвидность

- МТС

- Новости

- Опционы

- пинг

- плечо

- размышление

- риски

- Рынок

- рынок ОФЗ

- стандартное отклонение

- Статистика

- статья

- ТА

- теория трейдинга

- теханализ

- технический анализ

- торговая система

- философия трейдинга

- фрактал

- хеджирование

- ЦБ Китая

- Экономика

- экспорт

Спасибо за труды:)