SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. matryoshkacapital

Нефть: повышательные риски, к-рые уже отчасти в цене

- 29 декабря 2013, 12:34

- |

- Тайминг: 3.01 Keystone TransCanada, 22.01 переговоры по Сирии «Женева-2», 2-половина января Иран

- Геополитика(Ливия, Сирия, Юж. Судан, Иран, Леван, Египет) мешает ценам упасть

- IEA, сезонный фактор, экспорт и экономика как причины роста WTI выше 100$

- Технический анализ: 101$ и 103$-104$ — ключевые уровни сопротивления в январе

Итак, первая точка зрения сводится к тому, что мы смотрим на рынок нефти в контексте тайминга, полагая, что данная коррекция может быть актуальна на протяжение всего зимнего отопительного сезон, особенно января. При этом, если исходить из того, что рост котировок WTI начался в конце ноября от 92$ с новостей о том, что TransCanada планирует запустить 3.01.14 южную ветку нефтепровода Keystone Gulf Coast Pipeline (избавив тем самым рынок нефти США от возможного затоваривания), то одна из контрольных точек, к которым может быть привязан повышательный импульс – это следующая пятница.

С другой стороны, если исходить из того, что в основе ноябрьского-декабрьского роста WTI с 92$ до текущих 100.3$ лежит идея о том, что инвесторов постигло разочарование по поводу достигнутого 24.11.13 соглашения по иранской ядерной программе, то в данном случае ключевая дата или период – это уже вторая половина января, когда вроде бы стороны, участвовавшие в соглашении, окончательно поймут, что они подписали, а инвесторы смогут получить хоть какую-то информацию по поводу того, стоит ли ставить на возможное возвращение иранской нефти на рынок в обозримом будущем. И еще одна дата – это 22.01.2014 или переговоры по Сирии «Женева-2», которые также могут добавить волатильности в контексте текущего коррекционного движения в WTI.

Следя за реакцией на данные события, а также проходя обозначенные контрольные даты, думаем мы в итоге получим ответ на вопрос, что ждет рынок дальше.

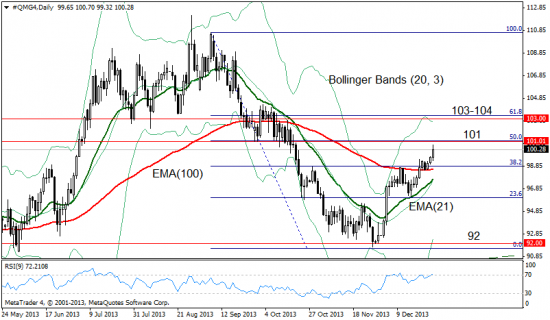

Что касается второй точки в основе нашего текущего взгляда на рынок углеводородов, то в данном случае мы уже просто исходим из технического анализа, Фибоначчи и уровней 101$ и 103$/104$ за баррель как ключевого сопротивления и целей для повышательной коррекции. Глобально или в долгосрочном периоде мы по-прежнему считаем, что основная история для рынка нефти – это дальнейшая «сланцевая революция» в США, рост производства и риски снижения цен в районе 85$ за баррель или ниже. Поэтому текущую повышательную коррекцию мы воспринимаем в конечном счете как возможность сформировать новые позиции на продажу в WTI, правда, делать это исключительно на основе технического анализа мы бы не хотели. Добавим, что один из рисков января — рост цен к 103$ за баррель.

Дневной график WTI

- 101$ и 103$ – 50% и 61.8% Fibonacci Retracment к снижению цен с 110$ до 92$ за баррель.

- 101$ и 103$ — верхняя из «Полос Боллинджера» с отклонением 2 и 3.

- 98.5$/99$ — уровень локальной поддержки, значимость которой усиливает ЕМА(200)

Константин Бочкарев, www.matryoshkacapital.com

Материал предоставлен исключительно в ознакомительных целях и не является прямой рекомендацией для совершения каких-либо операций с ценными бумагами, товарами и производными инструментами. Торговля на финансовых рынках сопряжена с повышенным риском.

теги блога Константин Бочкарев

- Bloomberg

- CFTC

- CME

- CME Group

- CPI

- Forex

- government shutdown

- ISIS

- LTRO

- nonfarm payrolls

- PMI в еврозоне

- QE в еврозоне

- QE3

- QE3 tapering

- S&P500

- treasuries

- Vision

- Vision Financial Markets

- WTI

- Бен Бернанке

- Бернанке

- Бернанке Бен

- Бочкарев

- Буллард

- Бундесбанк

- ВВП США

- выборы в Европарламент

- выборы в Украине

- геополитика

- Давос 2015

- дефляция

- Джанет Йеллен

- Джаннет Йеллен

- добыча

- доллар

- доллар США

- Драги

- ЕЦБ

- Женева-2

- заседание ЕЦБ

- заседание ЕЦБ 6 марта

- заседание ФРС

- Золото

- индекс доллара

- инфляция в еврозоне

- инфляция в США

- Ирак

- Иран

- Йеллен

- казначейские облигации

- казначейские облигации США

- Китай

- консолидация

- Константин Бочкарев

- коррекция

- Коррекция S&P500

- коррекция на мировых рынках

- Крым

- майская коррекция

- Марио Драги

- Минэнерго США

- МЭА

- нефть

- обзор рынка

- обзор рынка форекс

- опек+

- опционы CME group

- переговоры

- переговоры в Женеве

- перепроданность

- Португалия

- потолок госдолга США

- протоколы ФРС

- развивающиеся рынки

- ралли

- рекомендации

- рынок акций США

- сезон отчетности

- сезон отчетности в США

- сезон отчетности США

- сигнал

- Сирия

- сланцевая нефть в США

- стоп лосс

- стресс-тесты

- технический анализ

- торговые рекомендации

- торговый план

- Украина

- Управление активами

- ФРС

- фьючерсы и опционы CME

- фьючерсы и опционы CME Group

- фьючерсы и опционы США

- ЦБ Турции

- экономика США

- экспорт нефти из США

- ядерная программа

- ядерная программа Ирана

Спасибо… сейчас всех больше волнует Виски :-)