SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. jk555

Продажа опционов. Один месяц в деталях.

- 17 июня 2013, 11:48

- |

Тестирую стратегии (измененной) программой. Описание первой версии по ссылке http://smart-lab.ru/blog/114221.php

Публичные рассуждения о продаже опционов начал тут http://smart-lab.ru/blog/114233.php

Еще немного о программе для тестирования тут http://smart-lab.ru/blog/114286.php

Еще немного мыслей о продаже опционов здесь http://smart-lab.ru/blog/124465.php

Описание идеи арбитражной торговли опционами по ссылке http://smart-lab.ru/blog/124999.php

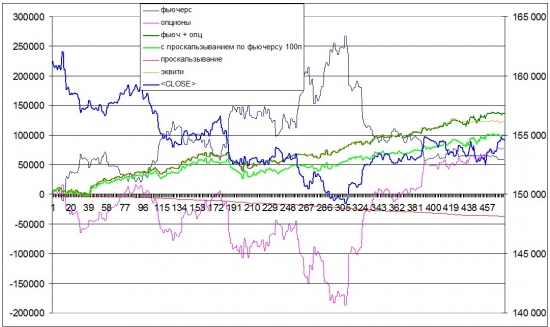

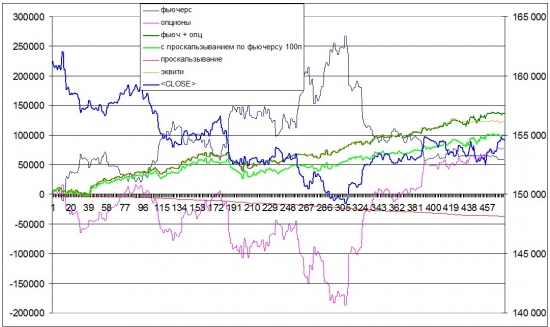

Контракт RTS-3.13

Центральный страйк 160000

Опцион Пут для продажи 150000 100шт

Опцион Кол для продажи 170000 100шт

Хеджирование портфеля опционов по рыночной дельте

Максимальное количество проданных контрактов (хедж) 54

Сделок с фьючерсом 183

Оборот фьючерса в контрактах 376

Стоимость хеджирования фьючерсом + 59150

Затраты на комиссию и проскальзывание – 37600 (100 пунктов на каждую сделку)

Прибыль по опционам 77615

Итого прибыль 59150-37600+77615=99165 (примерно совпадает с суммой 99701 в прошлом посте, хотя проскальзывание там считал, как мне сказали некорректно)

Думаю все понятно на графике, пояснять не буду.

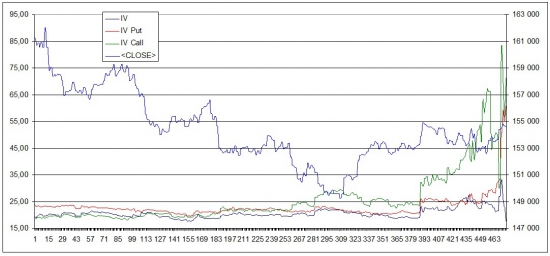

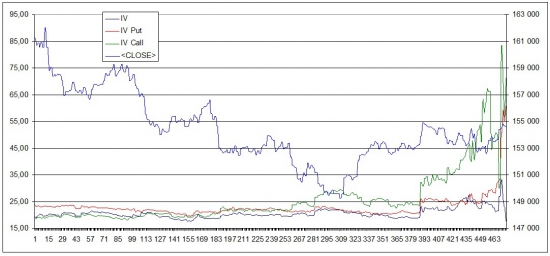

Далее график с волатильностями.

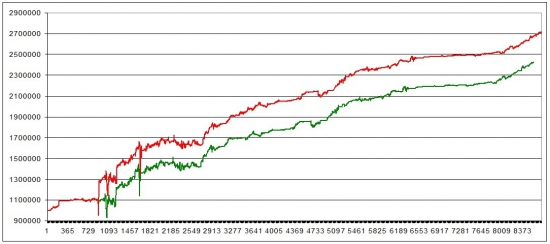

Почему полезно публиковать свои мысли и обсуждать их с коллегами? В процессе общения понял, что для приближения данного расчета (теоретического моделирования) к реальности нужно добавить еще один фильтр. А именно… Т.к. у меня «центральный страйк» фиксируется один раз, то по мере движения вниз или вверх выбранные мною опционы могут «выйти сильно в деньги». Наверно их будет сложно продавать по цене близкой к расчетной? Фильтр такой – если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо.

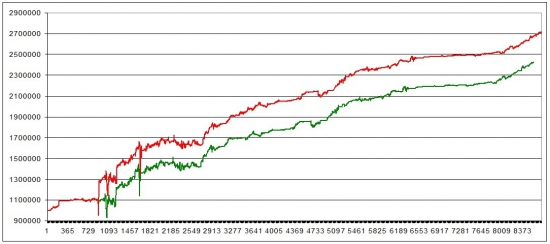

Вот что вышло:

Красная линия то, что было, зеленая после применения данного фильтра. Сильная разница только в августе 2011, раньше по тесту была продажа пута в деньгах после падения фьючерса.

Немного по комментариям:

Из приведенного выше графика с волатильностями видно, что IV и IV Put то сходятся, то расходятся. Соответственно разошлись больше чем на Х – арбитраж! Сошлись – нет арбитража, значит нечего там ловить. Обратите внимание на то, когда они сходятся. Это происходит во время падения. Т.е. в затяжном пике вниз вы наврядли задержитесь на долго.

Я делюсь своими мыслями. И рассчитываю на взаимность и на то, что и мне от ваших мыслей будет польза.

Это не готовая именно для Вас стратегия. Это всего лишь идея, на которой можно попробовать сделать что-то под себя.

Я не считаю волатильность. Это делает биржа. В данном случае, я исхожу из того, что участники опционного рынка, чаще всего профессионалы, сделают это гораздо лучше чем я.

Все начинается с теории. Вы берете идею, думаете как ее реализовать. Что-то считаете. Смотрите на результат. Нравится? Тогда пробуете на практике. Теория без практики бессмысленна. Практика без теории сложна.

Риски есть всегда. Если Вы считаете, что их нет, то Вы их просто не видите. У меня такой подход. Без риска наверно лучше в банковский депозит.

Чаще всего месяц закроется в плюсе, а если и нет, то рынок это не поле чудес, придется зарабатывать в следующем месяце.

-хедж проданных опционов это фикс убытка.

А иногда и прибыль, как видно на примере контракта RTS-3.13. Еще раз готов повториться, что при продаже волатильности (по сути при арбитраже) я стараюсь застраховаться от направленного движения фьючерса, а на изменение волатильности реагирует фильтр.

— ваша методика хеджирования проданных опционов фьючерсом отличается от стандартного дельта-хеджирования.

Я так понял из общения на смарт-лабе, что никто не хеджирует дельту по маркет данным. Ну значит это мое «ноу-хау» будет J

— Почему это в августе 2011 не было позиции с фильтром?

Фильтр отбросил этот период. В этот момент не было арбитража, и волатильность рассматриваемых опционов была «справедлива».

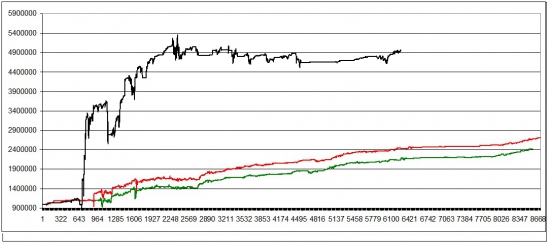

— Тестировать эту стратегию без данных 2008 года — идиотизм.

А в 2008 году волатильность и улыбка себя вели как-то особенно? У меня нет данных на этот счет.

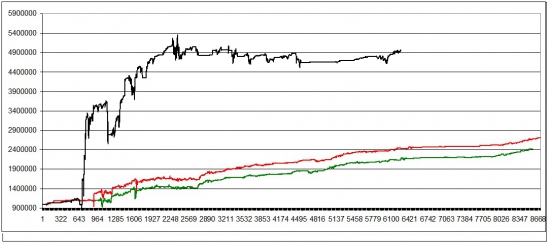

— без хеджирования… при продаже будешь стабильно зарабатывать 90% времени около 5-10% в месяц, но будет несколько месяцев, когда потери составят -70% и то из-за того, что тебя закроют по маржин-колу вовремя (спасибо брокеру).

Вот тест той же стратегии, только без дельта-хеджирования (черная линия)

-можно хэджироваться, но тогда «овчинка выделки не будет стоить» — бывает пила рынка, что хэдж зарежет всю прибыль.

Согласен. Иногда прибыли не будет и у меня на графике это видно. 3 месяца почти в ноль. Низкая волатильность и «характерное» движение фьючерса сделали свое «грязное дело». К сожаления это не Грааль как многие подумали.

Публичные рассуждения о продаже опционов начал тут http://smart-lab.ru/blog/114233.php

Еще немного о программе для тестирования тут http://smart-lab.ru/blog/114286.php

Еще немного мыслей о продаже опционов здесь http://smart-lab.ru/blog/124465.php

Описание идеи арбитражной торговли опционами по ссылке http://smart-lab.ru/blog/124999.php

Контракт RTS-3.13

Центральный страйк 160000

Опцион Пут для продажи 150000 100шт

Опцион Кол для продажи 170000 100шт

Хеджирование портфеля опционов по рыночной дельте

Максимальное количество проданных контрактов (хедж) 54

Сделок с фьючерсом 183

Оборот фьючерса в контрактах 376

Стоимость хеджирования фьючерсом + 59150

Затраты на комиссию и проскальзывание – 37600 (100 пунктов на каждую сделку)

Прибыль по опционам 77615

Итого прибыль 59150-37600+77615=99165 (примерно совпадает с суммой 99701 в прошлом посте, хотя проскальзывание там считал, как мне сказали некорректно)

Думаю все понятно на графике, пояснять не буду.

Далее график с волатильностями.

Почему полезно публиковать свои мысли и обсуждать их с коллегами? В процессе общения понял, что для приближения данного расчета (теоретического моделирования) к реальности нужно добавить еще один фильтр. А именно… Т.к. у меня «центральный страйк» фиксируется один раз, то по мере движения вниз или вверх выбранные мною опционы могут «выйти сильно в деньги». Наверно их будет сложно продавать по цене близкой к расчетной? Фильтр такой – если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо.

Вот что вышло:

Красная линия то, что было, зеленая после применения данного фильтра. Сильная разница только в августе 2011, раньше по тесту была продажа пута в деньгах после падения фьючерса.

Немного по комментариям:

Из приведенного выше графика с волатильностями видно, что IV и IV Put то сходятся, то расходятся. Соответственно разошлись больше чем на Х – арбитраж! Сошлись – нет арбитража, значит нечего там ловить. Обратите внимание на то, когда они сходятся. Это происходит во время падения. Т.е. в затяжном пике вниз вы наврядли задержитесь на долго.

Я делюсь своими мыслями. И рассчитываю на взаимность и на то, что и мне от ваших мыслей будет польза.

Это не готовая именно для Вас стратегия. Это всего лишь идея, на которой можно попробовать сделать что-то под себя.

Я не считаю волатильность. Это делает биржа. В данном случае, я исхожу из того, что участники опционного рынка, чаще всего профессионалы, сделают это гораздо лучше чем я.

Все начинается с теории. Вы берете идею, думаете как ее реализовать. Что-то считаете. Смотрите на результат. Нравится? Тогда пробуете на практике. Теория без практики бессмысленна. Практика без теории сложна.

Риски есть всегда. Если Вы считаете, что их нет, то Вы их просто не видите. У меня такой подход. Без риска наверно лучше в банковский депозит.

Чаще всего месяц закроется в плюсе, а если и нет, то рынок это не поле чудес, придется зарабатывать в следующем месяце.

-хедж проданных опционов это фикс убытка.

А иногда и прибыль, как видно на примере контракта RTS-3.13. Еще раз готов повториться, что при продаже волатильности (по сути при арбитраже) я стараюсь застраховаться от направленного движения фьючерса, а на изменение волатильности реагирует фильтр.

— ваша методика хеджирования проданных опционов фьючерсом отличается от стандартного дельта-хеджирования.

Я так понял из общения на смарт-лабе, что никто не хеджирует дельту по маркет данным. Ну значит это мое «ноу-хау» будет J

— Почему это в августе 2011 не было позиции с фильтром?

Фильтр отбросил этот период. В этот момент не было арбитража, и волатильность рассматриваемых опционов была «справедлива».

— Тестировать эту стратегию без данных 2008 года — идиотизм.

А в 2008 году волатильность и улыбка себя вели как-то особенно? У меня нет данных на этот счет.

— без хеджирования… при продаже будешь стабильно зарабатывать 90% времени около 5-10% в месяц, но будет несколько месяцев, когда потери составят -70% и то из-за того, что тебя закроют по маржин-колу вовремя (спасибо брокеру).

Вот тест той же стратегии, только без дельта-хеджирования (черная линия)

-можно хэджироваться, но тогда «овчинка выделки не будет стоить» — бывает пила рынка, что хэдж зарежет всю прибыль.

Согласен. Иногда прибыли не будет и у меня на графике это видно. 3 месяца почти в ноль. Низкая волатильность и «характерное» движение фьючерса сделали свое «грязное дело». К сожаления это не Грааль как многие подумали.

теги блога jk555

- DAX

- ipad

- Market Sentiment

- Sentiment

- Si

- xCFD

- акции

- Александр Михайлович

- анализ торговой системы

- аналитик

- аналитики

- Андрей Верников

- арбитраж

- банки

- биржа

- будущее

- Василий Олейник

- волатильность

- время - деньги

- газ

- Гном

- дельтахеджирование

- дисциплинированный трейдер

- доверительное управление

- доллар

- закон

- инвестирование

- инвестиции

- индекс ММВБ

- индикатор

- интрадей

- исследование

- история жизни

- итоги 2013

- итоги месяца

- клуб

- КОНКУРС

- кризис

- ликвидность

- лчи

- ЛЧИ 2013

- лчи 2014

- ММ

- Московская биржа

- настроение рынка

- нефть

- обвал

- обучение

- опрос

- оптимизация

- опционы

- опыт

- параметры

- паттерны

- Пенза

- перспективы

- планка

- поводырь

- портфель

- прогноз

- прогноз по рынку

- прогнозы

- продажа волатильности

- революция

- рейтинг

- робот

- роботы

- РТС

- рубль

- рыночный сентимент

- сентимент

- сентимент рынка

- спекулянты

- спрэды

- стратегии

- стратегия

- стратегия спекуляции

- тестинг стратегии

- Тестирование стратегий

- толпа

- Торговля без стопов

- трейдер

- трейдеры

- трейдинг

- Украина

- улыбка

- улыбка волатильности

- Управление капиталом

- фундаментальная оценка

- фьюерс ртс

- фьючерсы

- хеджирование рисков

- цитаты

- шорт

- шорт RI

- эмоции

в реале уже работаете?