SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Olega

Несколько вопросов по торговле опционами.

- 31 мая 2013, 03:34

- |

Доброй ночи уважаемые коллеги.

Начал изучение опционов и столкнулся с проблемой переключения своего мышления с торговли фьючерсными контрактами на торговлю опционами. В процессе возникли вопросы по способам непосредственной торговли ими. Буду признателен, если Вы поможете в них разобраться. Заранее большое спасибо!

-----------------------------------------------------------------------------------------------

Вопрос 1.

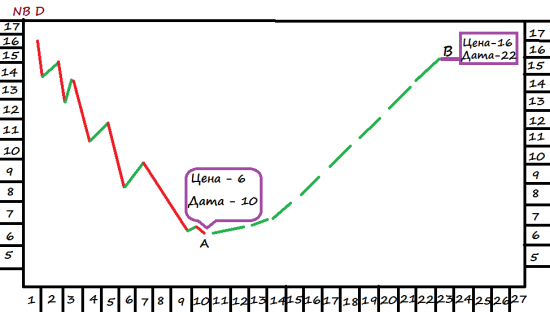

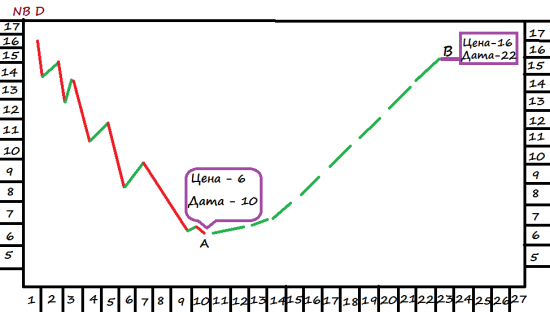

Допустим, я предполагаю, что цена на базовый актив (NB) находится на минимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку B). Движение продлится 12 дней, и цена вырасти до 22. (Рис. 1).

- Мне надо купить опцион call?

- Когда это лучше сделать, чтобы взять на себя минимальные риски, 10 числа с ценой базового актива 6 или уже 11 числа, может, есть другой вариант?

- Цена начала расти. Могу, ли я закрыть свою позицию купив опцион put?

- Если да, то когда это лучше сделать? Если нет, тогда как закрыть позицию?

- Закрыв позицию в точке B, я получу наибольшую прибыль, если нет, то почему?

-----------------------------------------------------------------------------------------------

Вопрос 2.

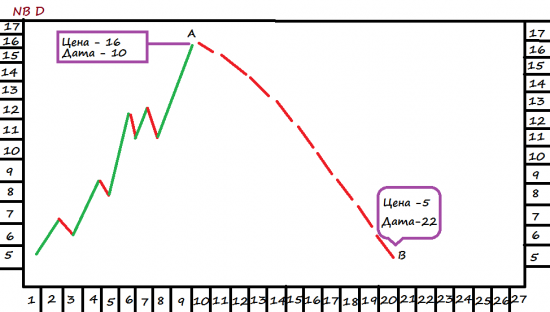

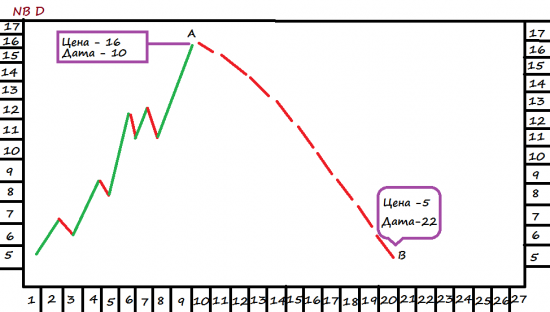

Допустим, я предполагаю, что цена на базовый актив (NB) находится на максимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку В). Движение продлится 12 дней, и цена упадёт до 5. (Рис. 2).

- Мне надо купить опцион put?

- Когда это лучше сделать, чтобы взять на себя минимальные риски, 10 числа с ценой базового актива 6 или уже 11 числа, может, есть другой вариант?

- Цена начала падать. Могу, ли я закрыть свою позицию купив опцион call?

- Если да, то когда это лучше сделать? Если нет, тогда как закрыть позицию?

Закрыв позицию в точке B, я получу наибольшую прибыль, если нет, то почему?

----------------------------------------------------------------------------------------------

Вопрос 3.

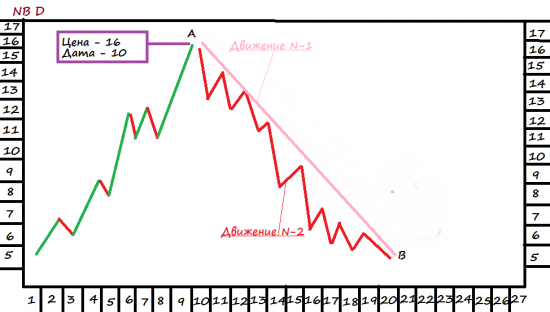

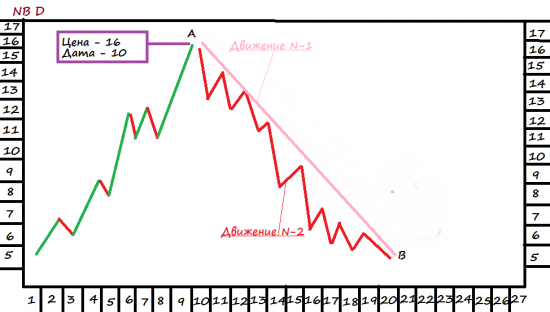

Этот вопрос затрагивает зависимость размера дохода от типа движения базового актива.

Допустим, я предполагаю, что цена на базовый актив (NB) находится на максимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку В). Движение продлится 12 дней, и цена упадёт до 5. Возможно 2 варианта развития событий: 1- цена движется согласно (движению N-1); 2- цена движется согласно (движению N-2). (Рис. 3).

- В каком из вариантов развития событий будет выше доходность, если это возможно, почему именно так?

- Каким образом оба движения могут повлиять на результат?

-------------------------------------------------------------------------------------------

Это пока всё.

Уверен, что задаю глупые вопросы, но без этого не могу двигаться дальше.

Спасибо большое за помощь.

Удачной торговли.

Начал изучение опционов и столкнулся с проблемой переключения своего мышления с торговли фьючерсными контрактами на торговлю опционами. В процессе возникли вопросы по способам непосредственной торговли ими. Буду признателен, если Вы поможете в них разобраться. Заранее большое спасибо!

-----------------------------------------------------------------------------------------------

Вопрос 1.

Допустим, я предполагаю, что цена на базовый актив (NB) находится на минимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку B). Движение продлится 12 дней, и цена вырасти до 22. (Рис. 1).

- Мне надо купить опцион call?

- Когда это лучше сделать, чтобы взять на себя минимальные риски, 10 числа с ценой базового актива 6 или уже 11 числа, может, есть другой вариант?

- Цена начала расти. Могу, ли я закрыть свою позицию купив опцион put?

- Если да, то когда это лучше сделать? Если нет, тогда как закрыть позицию?

- Закрыв позицию в точке B, я получу наибольшую прибыль, если нет, то почему?

-----------------------------------------------------------------------------------------------

Вопрос 2.

Допустим, я предполагаю, что цена на базовый актив (NB) находится на максимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку В). Движение продлится 12 дней, и цена упадёт до 5. (Рис. 2).

- Мне надо купить опцион put?

- Когда это лучше сделать, чтобы взять на себя минимальные риски, 10 числа с ценой базового актива 6 или уже 11 числа, может, есть другой вариант?

- Цена начала падать. Могу, ли я закрыть свою позицию купив опцион call?

- Если да, то когда это лучше сделать? Если нет, тогда как закрыть позицию?

Закрыв позицию в точке B, я получу наибольшую прибыль, если нет, то почему?

----------------------------------------------------------------------------------------------

Вопрос 3.

Этот вопрос затрагивает зависимость размера дохода от типа движения базового актива.

Допустим, я предполагаю, что цена на базовый актив (NB) находится на максимальных значениях (в точке А), с которых начнётся движение в противоположную сторону (в точку В). Движение продлится 12 дней, и цена упадёт до 5. Возможно 2 варианта развития событий: 1- цена движется согласно (движению N-1); 2- цена движется согласно (движению N-2). (Рис. 3).

- В каком из вариантов развития событий будет выше доходность, если это возможно, почему именно так?

- Каким образом оба движения могут повлиять на результат?

-------------------------------------------------------------------------------------------

Это пока всё.

Уверен, что задаю глупые вопросы, но без этого не могу двигаться дальше.

Спасибо большое за помощь.

Удачной торговли.

теги блога Daniel Faraday

- 100 рублей

- Brent

- CME

- ED

- EU

- eurusd

- fRTS

- frts LONG

- frts прогноз

- fRTS шорт

- Gann fan

- Gold

- intel

- MMM

- QUIK

- RIM

- RTS

- S&P500

- SI

- wti

- WW

- алгоритм для трейдинга

- Американская мечта

- архив

- астрология и трейдинг

- вариант

- Вася красавчик

- возможность

- Волк с Уолл-cтрит

- вопрос

- вопросы

- Вот оно

- всё будет

- ВТБ

- Вульф

- вход

- вью

- газ

- грааль

- Гусев

- Договор ДУ

- доллар

- евро

- Евробакс

- жесть

- Инвестиционный портфель

- инвестор

- интересно

- итоги

- квадрат Ганна

- Книга

- Крым

- лучше лучше

- лчи

- ЛЧИ 2013

- Мечта

- мысли в слух

- нефт

- Нефть

- новость

- ОК

- опасно

- опрос

- опционы

- оффтоп

- Перед сном

- пи

- покупка

- портфельные инвестиции

- пробои

- работа трейдера

- развязка

- Ри

- рис

- РТС

- рубль

- сбер ап

- сбер пр

- СИ

- СиП

- сипа шорт

- скальп

- сколько

- совет

- сон трейдера

- сп

- Спит

- Супертрейд

- счастье есть

- Технический сбой на бирже РТС

- торговые сигналы

- Удачной торговли

- финам

- флуд

- ЦБ

- шум

- Эллиот в РТС

- юмор

- ёлка

Здесь вам не ответят ничего толкового, не смотря на оформление вашего топика,-- ибо «гуру» на такие базисные вопросы не отвечают, а остальные — заморочат вам голову(имхо).

После прочтения хрестоматии, обратите более глубокое внимание на понятие временного распада у «голых» опционов, на влияние волатильности на ценообразование опционов, на суть опционных стратегий.

Спасибо большое за советы!

Буду изучать. Просто вижу возможность совместить систему торговли фьючерсными контрактами и опционами, вот хочу подготовится перед возможностью заработать.

Для опционов пут, тоже самое.

+ еще ОЧЕНЬ важный фактор для покупки опциона это его текущая волатильность. Если она большая, то даже при движении цены БА вверх, цена опциона кол может практически не расти, т.к. в большинстве случаев (но не всегда) при росте цены БА, волатильность падает и соответственно цена опциона тоже

Другое дело, что ответить однозначно на большую часть вопросов не так просто как кажется, т.к. ситуация сильно зависит от конкретных текущих условий, которые графиком цены полностью не описываются. Например, в точке А волатильность была существенной, а 14-го упала, купив 10-го Вы заплатите больше.

А 17-го, например все ждали отчета, перед которым вола выросла, а после выхода упала, причем это повлияло сильнее, чем рост БА. И снова Вы заплатите 17-го больше, чем 18-го.

И все же попробую ответить коротко для общего случая.

Вопрос 1.

А) Да Вы можете купить опцион колл и заработаете на нем в % к вложенной сумме больше, чем на БА.

Б) Ответить на вопрос «когда лучше» да еще и с «меньшим риском» даже имея Ваш график будущего однозначно невозможно, т.к. неизвесны параметры волатильности. Кроме того в Ваших вопросах напрочь отсутствует ключевое понятие приобретаемого страйка. В общем случае покупка ближнего страйка менее рискована, чем покупка страйка далеко вне денег, но и заработок в % к вложенной сумме соответственно в случае благоприятного исхода совершенно различен, т.е. принцип риск-доходность здесь работает в полную силу.

В) В каком то смысле вышесказанное можно отнести и к сроку покупки опциона (относительно времени оставшегося до экспирации). Т.е. когда времени мало, опционы дешевле изза тета-распада, но и риск покупки их (особенно вне денег) выше.

Т.О. ответить однозначно «когда» без конкретизации «какой именно» даже имея график будущей цены нельзя.

Скорее всего (если Вы точно знаете, что на экспирацию цена БА будет равна 16-ти (будем считать, что это инсайд), Вам лучше всего было бы 14-го числа купить опцион колл со страйком 15 и либо продать его 21-го вечером-22-го утром (т.к. график дневной, а там уже будут влиять и внутридневные движения и там уже по ситуации), либо экспирировать 22-го. Также возможно, что высокий %-ный результат принесла бы покупка того же страйка например в 20-х числах, т.к. там цена опциона достаточно низка, но и риски все потерять в дальнем страйке, а также в ситуации, когда до экспирации остаются считанные дни соответствующие.

Вопрос 2.

А) Да Вы можете купить опцион пут в точке А. Наиболее выгодный (в % к вложенной сумме, но не в абсолютной величине результата!) страйк (зная график наперед) скорее всего 6. Но он же и наиболее рискованный из всех, что окажутся на экспирацию в деньгах.

Б) Риски распределяются как и в случае 1. Закрыть его можно продажей или выходом на экспирацию, Покупка колла здесь не причем — это другой инструмент.

Вопрос 3.

А) Если Вы продержите до пут экспирации, то как цена ходила в указанный период Вам абсолютно не важно, результат будет зависеть только от разницы между страйком и ценой экспирации (с учетом затрат на покупку опциона). Если же Вы будете выбирать время для продажи, то важным будет уровень волатильности в момент продажи. Возможно лучшей будет цена 16-го числа на минимуме цены дня в варианте движения 2, или 18-го тоже на минимуме, но это вилами, по воде.

Но это все теоретически, т.к. спрогнозировать со 100% вероятностью рисунок предстоящего изменения цены и точный уровень экспирации в большинстве случаев невозможно.

В реальности же, покупка на значимую сумму любых «голых» опционов далеко вне денег равносильна покупке лотерейных билетов. Иногда они играют, но в 95% случаев сгорают в ноль.

Это коротко. Дерзайте и удачи!

С уважением, ProfFit.

К сожалению всё усвоить не могу пока, но суть вроде понял.

Буду изучать эти инструменты.

Есть ещё 1 вопрос:

Знать ударные дни на базовый актив выгодней, чем направление движения в случае с опционами?

Спасибо большое!!! +++

Если Вы прогнозируете движение базового актива от 6 до 16 имеет смысл:

1. Купить саll со страйком 6.

2. Уменьшить цену покупки опциона саll продажей опциона put со страйком 5, например, при подтверждении движения.

3. При откате от БА от 16 продать саll со страйком 17, можно и двойной размер.

Все, что я написал, может не иметь никакого смысла. Не забывайте и про базовый актив.