SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlexSwan

Модели для ценовых приращений

- 04 мая 2013, 12:26

- |

Дисклаймер: Это большой занудный пост с очень простым и довольно очевидным выводом. Поставил тег «опционы» - не очень в тему, но всё же.

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

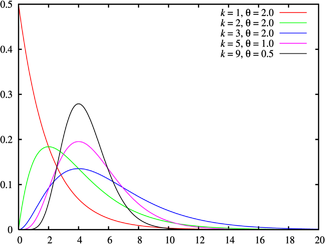

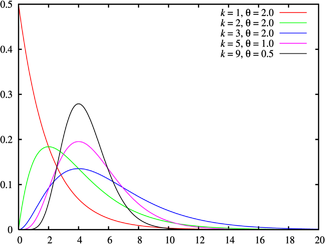

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

Вариантов много — что выбрать? Критерии выбора такие:

* Распределение должно хорошо аппроксимировать реальное, то есть у модели должны быть такое параметры, чтобы «покрутив» их мы всегда бы могли получить что-то близкое к реальному

* Хорошо бы, чтобы распределение было бесконечено делимым (что это такое — ссылка в конце поста).

* Вычисления желательно чтобы были попроще (на уровне Excel). Или, если они окажутся сложными, то чтобы овчинка стоила выделки.

На первый взгляд самое лучшее — это эмпирическое. Но! У него такие минусы:

* Сложно считать. Если мы имеем дело с 1 активом, то ещё можно посчитать, но если мы ежедневно скриним 100 активов и выбираем кажыдй раз разыне, то считать для них распределения — это целый программный комплекс должен быть.

* Это не делимое рапределение. Ну ладно, если нам нужен горизонт в Н дней, то мы можем и историю смотреть в Н дней.

* Очевидно, что если мы в ситуации с заданной ценой и волатильностью, то и эмпирику надо смотреть на тех же условиях, что практически невозможно.

* Самый большой минус — нет никаких гарантий, что будущее повторит историю! Запросто может случиться так — мы взяли, всё аккуратно посичтали, потратили кучу времени и сил, а оно возми и стрельни по волатильности процентов на 10 и все рассчёты можно выбросить.

Из других, «сложных» распределений — можно смотреть какое больше подходит и его использовать. Например, для RTS больше подходит Лапласса, но оно не делимое, то есть сразу вычисления на порядок сложнее.

И наконец, распределение Гаусса (нормальное или лог-нормальное).

Да, оно плоховато совпадает с реальным, на RTS реальное в центре явно выше и уже, а хвосты заметно толще, чем у нормального.

Зато у нормального распределения есть очень много плюсов:

* рапределение бесконечно делимо.

* все рассчёты очень простые, можно считать хоть для 1000 активов сразу — всё в рамках Excel.

* распределение хорошо изучено и для него всё известно, например тот же размер выборки для заданного доверительного интервала.

Итого, резюме.

Хотя распределение Гаусса не очень хорошо аппроксимирует реальное распределение приращений, но оно настолько удобно в использовании, что это компенсирует недостатки.

GAUSS — RULES!

Полный оригинал тут: swantrade.livejournal.com/41075.html

(там ещё немного занудства и ссылок по терминам, в принципе можно и не смотреть)

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

Вариантов много — что выбрать? Критерии выбора такие:

* Распределение должно хорошо аппроксимировать реальное, то есть у модели должны быть такое параметры, чтобы «покрутив» их мы всегда бы могли получить что-то близкое к реальному

* Хорошо бы, чтобы распределение было бесконечено делимым (что это такое — ссылка в конце поста).

* Вычисления желательно чтобы были попроще (на уровне Excel). Или, если они окажутся сложными, то чтобы овчинка стоила выделки.

На первый взгляд самое лучшее — это эмпирическое. Но! У него такие минусы:

* Сложно считать. Если мы имеем дело с 1 активом, то ещё можно посчитать, но если мы ежедневно скриним 100 активов и выбираем кажыдй раз разыне, то считать для них распределения — это целый программный комплекс должен быть.

* Это не делимое рапределение. Ну ладно, если нам нужен горизонт в Н дней, то мы можем и историю смотреть в Н дней.

* Очевидно, что если мы в ситуации с заданной ценой и волатильностью, то и эмпирику надо смотреть на тех же условиях, что практически невозможно.

* Самый большой минус — нет никаких гарантий, что будущее повторит историю! Запросто может случиться так — мы взяли, всё аккуратно посичтали, потратили кучу времени и сил, а оно возми и стрельни по волатильности процентов на 10 и все рассчёты можно выбросить.

Из других, «сложных» распределений — можно смотреть какое больше подходит и его использовать. Например, для RTS больше подходит Лапласса, но оно не делимое, то есть сразу вычисления на порядок сложнее.

И наконец, распределение Гаусса (нормальное или лог-нормальное).

Да, оно плоховато совпадает с реальным, на RTS реальное в центре явно выше и уже, а хвосты заметно толще, чем у нормального.

Зато у нормального распределения есть очень много плюсов:

* рапределение бесконечно делимо.

* все рассчёты очень простые, можно считать хоть для 1000 активов сразу — всё в рамках Excel.

* распределение хорошо изучено и для него всё известно, например тот же размер выборки для заданного доверительного интервала.

Итого, резюме.

Хотя распределение Гаусса не очень хорошо аппроксимирует реальное распределение приращений, но оно настолько удобно в использовании, что это компенсирует недостатки.

GAUSS — RULES!

Полный оригинал тут: swantrade.livejournal.com/41075.html

(там ещё немного занудства и ссылок по терминам, в принципе можно и не смотреть)

теги блога Swan

- Brent

- ETF

- forex

- Gold

- Light

- Ri

- Si

- SnP

- август 2013

- анализ рынка

- арбитраж

- биржа

- Блэк-Шоулз

- боковик

- волатильность

- выборы

- вью

- Грааль

- дисциплина

- доллар-рубль

- Золото

- игра

- История

- итоги

- кино

- книга

- Книги

- Книги по трейдингу

- ЛЧИ 2012

- математика

- ММ

- модели

- Моя торговля

- моя торговля за неделю

- нефть

- обучение

- Одураченные случайностью

- опцион

- опционы

- оффтоп

- Парный трейдинг

- ПИФ

- портфель

- прогноз

- прогнозирование

- просадка

- работа

- работа над ошибками

- рабочее место

- рабочее место трейдера

- рабочее пространство

- результаты

- реинвест

- рецензия

- рецензия на книгу

- Ри

- Риски

- ротшильд

- РТС

- рынок

- Рынок - взгляд

- рынок - взгляд

- сигнал

- система

- Система биржевой торговли

- система торговли

- системная торговля

- спайки

- статистика

- стопы

- стратегии

- стратегия

- Талеб

- Талеб Насим

- теория

- технический анализ

- тильт

- торговая система

- торговая стратегия

- торговая тактика

- торговля

- торговля на новостях

- торговля онлайн

- трейдинг

- тренды

- удача

- управление активами

- Управление капиталом

- управление позицией

- управление рисками

- фильм

- фильм для трейдера

- фильмы

- флэт

- фонды

- форекс

- Фракталы

- Черный Лебедь

- экспирация март 2012

я уже на примере показывал, практическом.

это неправильно вводить волатильность как отдельный параметр рынка, тем более как константу. волатильность сама является характеристикой распределения.

при которых будущие условные распределения отличаются. Потому что совпадение условных и безусловных распределений означает, что купил и держи только лонг не превзойдет.

Александр, поясните, пожалуйста вот это место:

«А вообще имеет смысл искать такие текущие характеристики рынка, при которых будущие условные распределения отличаются. „

“Советую еще посмотреть обобщенное гиперболическое распределение»

— спасибо! посмотрю

Это просто общее определение статистической зависимости будущего от прошлого (условное распределение будущего по известному прошлому отличается от безусловного). Если её нет, то чисто теоретически и нет смысла «огород городить». Поэтому я и посоветовал искать те известные характеристики (часть прошлой информации), когда бы полученные распределения отличались, так как эффективную стратегию можно строить только на этих отличиях.

Ведь зачастую не нужно знать форму распределения, а достаточно знать только некоторые характеристики. Например, если я знаю точки цены при попадании в которые будет сильный рост волатильности одновременно с персистентностью, то выигрышная стратегия очевидна, и мне не нужно знать какое именно будет распределение приращений.

К чему это я — лично я использую распределения приращений не более чем для счёта рисков, а не для выбора выигрышной тактики… Возможно там и есть какие-то «неэффективности», но лично мне кажется что изловить их таким образом — через законы приращений — крайне сложно…

Да я тоже думаю, что все распределение знать нет необходимости, но этот вопрос подняли Вы в корневом топике. В банковском мире для оценки риска используется только одна характеристика распределения CVAR, а вид не столь уж и важен.

А вот начиная со слов «точки цены» Вы де-факто и ведёте речь об отличии условного распределения от безусловного.

в самом топике я как раз и резюмировал тем, что особой точности не надо и обычно гаусс (не смотря на все минусы) — лучший вариант.

По поводу особых точек — я не говорю о каких-то особых вариантов распределений… даже пожалуй, не смогу внятно сказать что именно я имею в виду, это скорее такая оговорка по Фрейду =) вызванная тем, чем я сейчас занимаюсь =)

отчасти напоминает нормальное, но «левая» половина

(ближе к 0) у него резкая, а правая пологая (собственно

как и показано на рисунке).

Однако там такая широкая сигма, что реально использовать

можно лишь от обратного: чем больше рынок стоит,

тем выше вероятность движения. Чем больше «размер

прыжка», тем дальше будет его сигма.

Соответсвенно по длительности стояния можно определить

наиболее вероятный «размер прыжка», однако без

указания его направления.

тем выше вероятность движения. Чем больше «размер

прыжка», тем дальше будет его сигма.

Соответсвенно по длительности стояния можно определить

наиболее вероятный «размер прыжка», однако без

указания его направления.» Как Вы предполагаете определять «вероятный размер прыжка»?

— движения в 20 пунктов реализуются (3сигмы) в 99%

от минуты до скажем 20 минут (пишу теоретически)

— движение в 40 пунктов реализуются от 2-х минут

до 50 минут.

И так далее.

Если рынок стоял в диапазоне шириной 10 пунктов

более 50 минут, то веротность прыжка в 30 пуктов

не так принципиально меньше, чем 20 пунктов.

Остаётся только поймать такой момент и выбрать

направление. :)

выбранной величины происходят за меньшее время, значит

Вы можете поставить против 1%, что дальше цена сделает

такой прыжок вниз от самой верхней цены в консолидации,

либо вверх от самой нижней цены в консолидаци.

Понятно, что чем меньше, тем больше сигналов, но

при этом больше ошибочных.

полноценный on-line индикатор вероятностей рядом

со шкалой цены, где каждому ценнику будет

соответствовать вероятность достижения указанной цены

через Х интервалов торгов, 2Х, 3Х и т.д.

Во-первых по ощущениям будет сизифов труд.

Во-вторых таблица распределний до 300 пунктов цены

занимает в Excel 156 мегов для фьюча Сбера,

при этом всего для диапазона 2-х часов.

Соответственно, если считать индикатор ± 300

от текущей цены нужно брать ближайшие экстремумы

по всем значениям ± 300 и пересчитывать

вероятности для каждой сделки. А такой объём

вычислений вряд ли потянет on-line даже очень

мощный комп.

ещё и интегрирования в конечных пределах потребует,

то это ещё дополнительная нагрузка. Поскольку

с памятью сейчас особых проблем нет, то лучше

минимизировать мгновенную вычислительную нагрузку.

Тогда если прогнозную модель упростить дискриетизацией,

например, по 5 пунктов цены и задав скажем 10-минутный

интервал, то пересчёт прогноза возможно будет делать

для каждой сделки в актуальном времени.

Вот только сомнительно получить значимый выхлоп.

Возможно ситуаций будет очень мало, когда вероятности

будут интересные для значимых движений.

с теорией Эллиотта, поскольку такая форма распределения

даёт бОльшую вероятность движения по тренду, чем против.

А у Эллиотта это есть, что волны не должны заходить

за более ранние.

случае используется то, что у растущего тренда

начало — экстремум внизу, а у падающего вверху.

Следовательно чем дольше длится тренд, например

вверх, тем больший «ценовой прыжок» вверх

по вероятности выходит за 3сигмы и то, что он

не случится всё меньше, т.к. дальняя точка у нас

внизу и «прыжок» мы считаем от неё.

не строил, речь лишь первом. Просто увеличьте

фиксированное время до года и у Вас появятся

статистически хорошие распределения приращений

в 5%, которых не будет, если взять время в 20 минут.

ждать движения в 1,2,...,100,...,N пунктов цены.

Соответственно на каждый размер приращения своё

распределение. Можно также отдельно посчитать

для роста и для падения, поскольку динамика

различается.

А Эллиотта пожалуй действительно спорно, т.к.

тут может быть как курица с яйцом — одно следствие

другого.

Важно понимать физический смысл расчёта и границы

использования результата.

А форма у них такая же, как на рисунке.

Чем меньше приращение — тем выраженней пик с характерной

асимметрией вершины.

Единственно в связи с падением ликвидности у фьюча SBER

для приращений в районе 20 пунктов у меня появлось

размытие вершины, т.к. я брал статистику за 2 года.

пренебречь, как константой дающей постоянный сдвиг.

Проблема, что заведомо не известно постоянна ли она

или как-то распределена по тренду.

«окна». Понятно, что если при «почти всех i» Vi>7200, то связку сейчас можно покупать (есс-но, предполагаем что рынок ведет себя как «в среднем»+- за период с начала 10го, мгновенную волатильность не учитываем). В данный момент, например, соотношение Vi>7200 выполняется в 99% случаев. Совокупность Vi можно рассматривать как случайную величину, строить распредеоение и т.д. — получается достаточно ровненько и интересно. Остается вопрос по практическому управлению позицией. Например: купить связку сейчас и ждать когда она выйдет в безубыток (с 99%й вероятностью))) или делать что то раньше? Что и при каких условиях? Как это распределение связано с эмпирическим распределением логарифмов приращений и т.д. и т.п.))) Есть картинка частотная по этой штуке, но не знаю как вставить

то получается имеет смысл искать вход, пока этот

«размах» ещё не достигнут.

статистической закономерности, только входить нужно

было, когда фьюч торговался на 130000…

Разве нет?

однозначно, поскольку просчитано только достижение

уровня, а всё остальное неизвестно.

Вопрос из-за чего может быть жестокий минус?

Консолидация вроде августа 2012 в Сбере 92-95?

вариант не исключен, но пока есть только одна «находка»,

значит нужно верить только ей.

Если совсем серьёзная просадка имеет ли смысл

переоткрыть равнозначную позицию в контрактах

следующего месяца, а в текущем закрыть.

Хотя под закрытие движухи бывают.

к появлению «шипов».

Тут еще такая особенность: уважаемый А.Г. как-то рисовал график [дневной] волатильности (не помню каким образом полученный), и смысл его таков, что сама волатильность на нашем рынке не стационарна, более того, монотонно убывает, и постепенно приходит на уровень волатильности рынка Америки. Тухнет наш рынок, иначе говоря) с этой точки зрения можно сильно обломаться с покупкой гаммы, если принимать решение о входе на основании такого тестирования исторических данных (т.е. на основе представления о том, что есть «дешевая» связка опционов, а что — «дорогая»). Это все надо очень много и хорошо считать. Стоит оно того? хз) наверное)

Ну и я думаю, это распределение связано с распр-ем логарифмов приращений опосредовано. По идее, они должны обладать схожими характеристиками, типа асимметрии, эксцесса и тп